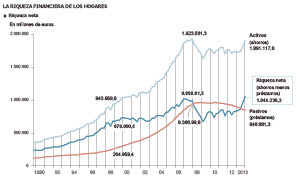

Los mercados elevan a niveles récord el patrimonio financiero de las familias

La diferencia entre los activos y la deuda llega a 1,044 billones de euros en 2013

Los hogares españoles incrementaron su riqueza un 25,6% en 2013, un máximo histórico

La mayor parte corresponde a efectivo y depósitos

Monedas de euro. / EFE

“Hay familias y familias”. Ángel Laborda, director del gabinete económico de la Fundación de Cajas de Ahorros (Funcas), hace referencia así al paradójico resultado que arrojan las cuentas financieras de la economía española, divulgadas este lunes por el Banco de España. La estadística refleja que la diferencia entre los activos financieros (donde se invierten los ahorros) y los pasivos (las deudas) de todos los hogares españoles alcanzó los 1,044 billones a finales de 2013. Nunca el patrimonio financiero neto de las familias había llegado a ese nivel; nunca en la serie estadística (desde 1980) había crecido tanto en un año, más del 25%.

Pero el resultado llama aún más la atención porque se produce en un entorno depresivo para muchas economías familiares, sitiadas por elalto nivel de paro, los salarios a la baja y las voluminosas deudas pendientes. “La distribución de la riqueza es muy relevante, los hogares con los mayores niveles de renta suelen ser los que tienen más capacidad para amortizar deuda y para mantener activos financieros”, señala Sara Baliña, de Analistas Financieros Internacionales (AFI).

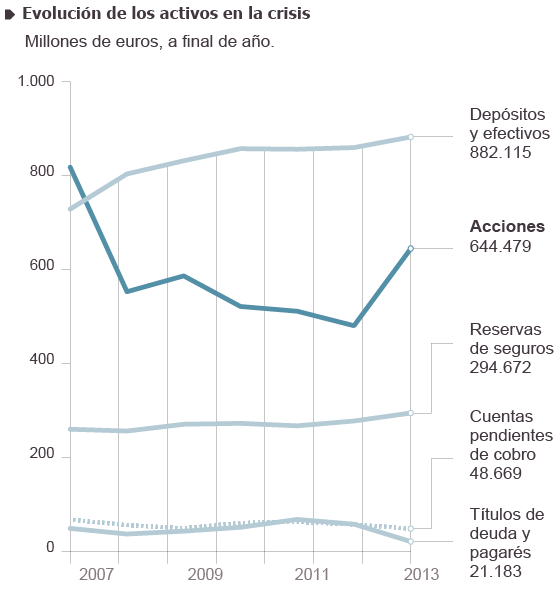

Los datos del Banco de España no permiten dirimir como está distribuida la riqueza financiera, pero sí dejan claro quiénes salieron ganando en 2013: los hogares que tenían dinero invertido en acciones. Si el valor conjunto de los activos financieros subió un 9% en el año, hasta los 1,89 billones al cierre del ejercicio, el valor de acciones y participaciones se incrementó en más del 30%, hasta los 644.480 millones.

Es un aumento incluso superior al que experimentó la Bolsa española en 2013 (un 21%), aunque todavía está lejos de los niveles previos a la crisis (818.000 millones en 2007). En este grupo de activos se incluye las acciones no cotizadas, que fueron las que más crecieron (de 183.803 a 273.150 millones). Hay aquí una explicación estadística: el Banco de España aproxima su valor a partir de la evolución de las acciones que sí cotizan y de la información contable de las empresas no cotizadas.

“Lo más determinante en la evolución de los activos financieros ha sido su revalorización, en 2013 el ahorro nuevo invertido en estos activos fue de solo 8.000 millones”, abunda la analista de AFI. El dinero en efectivo y los depósitos (el principal grupo de activos financieros, éste sí común a todas las familias), no se revaloriza. Y su aumento (hasta los 859.472 millones, un 2,6% más) fue mucho más modesto.

En el repunte histórico del patrimonio financiero neto pesó que la deuda de las familias, lo que se resta al valor de los activos, disminuyó de forma muy acentuada a finales de 2013; es decir, restó menos. El pasivo de los hogares bajó en un año de 900.000 a 846.000 millones, el retroceso más acusado de la serie estadística, cercano al 6% anual. Influye que hay familias (las que pueden) que tratan de amortizar los préstamos de forma acelerada ante el deterioro de la situación económica. Pero, también, que la banca, en situación delicada, restringió mucho la concesión de crédito a los hogares.

No solo es que el componente más dinámico de los activos financieros (las acciones) queden fuera de las posibilidades de inversión de la mayoría de las familias. Además, en conjunto, el patrimonio financiero constituye una fracción menor de la riqueza de los hogares, dominada por el valor de la inversión inmobiliaria. En el balance de las familias, la vivienda supone más del 80%, y como recuerda Baliña, “su valor, en 2013, no dejó de caer”.

“El peso de los activos financieros en el balance de las familias es más pequeño que en Estados Unidos o Reino Unido”, corea Laborda. Pero apunta que, aun así, el aumento del patrimonio financiero puede tener un impacto positivo en la recuperación. “Los hogares que han mantenido el nivel de ingresos, que no se han visto afectadas por el paro, y tienen acciones, se sienten ahora más ricas. Y ese efecto riqueza, les induce a aumentar el gasto”, señala.

El director del gabinete de Funcas concede que esa mejora de las expectativas solo afecta a una parte de las familias españolas. Pero cree que los hogares enriquecidos por la evolución de los mercados, y su mayor capacidad de gasto, influyen ya en que el consumo privado crezca a mayor ritmo de lo previsto.

Aucun commentaire:

Enregistrer un commentaire