La visión está sostenida en la generación de soluciones inteligentes.

Las dudas sobre la solvencia de España se agudizan a pesar del resultado en Grecia

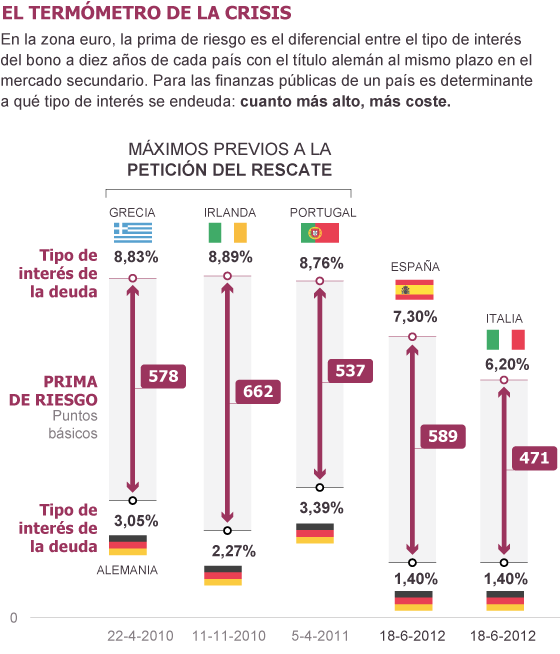

El tipo del bono a 10 años supera el 7% y la prima llega a 589 puntos

El Ibex cierra en 6.519,9 puntos, tras una caída del 2,96%

El resultado de las elecciones celebradas ayer en Grecia ha sido una

alegría efímera en los mercados. Tras una apertura bursátil al alza en

toda Europa, la euforia se ha ido disipando en una jornada que ha dejado

tras de sí un nuevo máximo histórico de la prima de riesgo española y

la quinta mayor caída del año del Ibex 35.

El exceso de rentabilidad que los inversores exigen al bono a 10 años respecto al alemán, una medida de la solvencia de la deuda soberana española ha alcanzado el alarmante nivel de 589 puntos básicos, con lo que ha pulverizado todos sus récords anteriores. Tras iniciar el día en 543 puntos básicos, cedía hasta 529 en la apertura para luego emprender una remontada que al final de la jornada moderaba hasta 574 puntos.

El tipo del bono español a 10 años ha llegado al 7,285%, máximo histórico desde que el euro entró en vigor en 1999 y un nivel crítico, puesto que encarecerá la financiación de las próximas emisiones de deuda del Tesoro. Los inversores exigen más rendimiento a las inversiones que perciben como más arriesgadas (según un comportamiento básico del mercado) y, con el nivel actual de los tipos españoles, la carga de los intereses es insoportable. En la práctica, la deuda soberana española está a punto de ser expulsada del mercado.

La Bolsa española ha compartido en el inicio de la sesión el entusiasmo de las plazas europeas por la victoria de los conservadores de Nueva Democracia en Grecia, que previsiblemente formará gobierno con los socialistas del Pasok. El Ibex ha empezado el día con un alza del 1,9%, pero este indicador bursátil apenas se ha mantenido en la zona de ganancias durante una hora. Desde entonces se ha mantenido en números rojos y ha llegado a dejarse un 3,21%, hasta colocarse en un mínimo en el día de 6.503,3 puntos. Finalmente ha cerrado en 6.519,9 puntos, con un retroceso del 2,91%.

Las Bolsas europeas también han perdido el entusiasmo por el resultado electoral griego y han vuelto a dejarse llevar por la incertidumbre que pesa sobre España. Tras avanzar más de un 1% a los pocos minutos de negociación, las ganancias se han recortado y, al cierre, Londres ha avanzado un 0,22%, París ha cedido un 0,69%, Fráncfort ha subido un 0,15%, y Milán ha retrocedido un 2,85%.

El euro ha llegado a subir hasta 1,2748 dólares en las horas de negociación asiáticas, pero al final de la sesión europea se colocaba en 1,2625.

Las elecciones en Grecia han disipado un factor de incertidumbre (no será el primer país en abandonar la Eurozona, al menos de momento), pero han dejado al desnudo las crecientes dudas sobre la solvencia de España. A pesar de que Europa se ha comprometido a prestar 100.000 millones para sanear los bancos españoles, los inversores hacen cuentas y dudan de que una economía incapaz de generar ingresos, con un tejido productivo depauperado y sin suficiente capacidad exportadora pueda pagar todas las deudas acumuladas.

Esta semana el Tesoro se somete a un examen de los mercados que puede ser decisivo. Mañana intentará captar entre 2.000 y 3.000 millones de euros en letras a doce y dieciocho meses y, el jueves, entre 1.000 y 2.000 millones de euros en bonos a dos, tres y cinco años, con vencimiento en 2014, 2015 y 2017.

Se trata de las primeras emisiones que se realizan tras la rebaja tres escalones que la semana pasada practicó la agencia de calificación de riesgos Moody's a la deuda española, hasta dejarla a un escalón de lo que se conoce como bono basura (inversión solo apta para inversores dispuestos a asumir mucho riesgo).

Los tipos de la deuda española a dos años han llegado a tocar hoy el 5,592% (5,425% al final de la jornada), mientras que a cinco años han tocado un preocupante 6,733% (6,549 al término del día).

Si se cerrasen las puertas del mercado, sería inevitable abordar alguna modalidad de reestructuración de la deuda, lo que implicaría, necesariamente, que los bonistas tendrían que aceptar una quita en sus posiciones, tal y como sucedió en Grecia el pasado marzo.

En el caso de España, es posible que el rescate a las entidades financieras también afecte a los propietarios de deuda bancaria (como las participaciones preferentes), que podría acabar siendo convertida en capital con un descuento, lo que supondría un quebranto patrimonial.

Grecia pidió su primer rescate (mayo de 2010) cuando llegó al 8,5%, idéntico nivel que Portugal en abril de 2011. Sin embargo, a Irlanda le bastó tocar el 8,1% (noviembre de 2010) para pedir ayuda internacional.

Italia también se encuentra bajo la estricta vigilancia de un mercado que desconfía de su elevado endeudamiento, un 120% del PIB. La prima de riesgo italiana se mantiene en niveles muy elevados (el viernes cerró en 448 puntos básicos y hoy ha llegado a 477 para cerrar en 466), pero al Tesoro italiano le cuesta endeudarse a 10 años un punto porcentual menos que al español. La razón es que Italia sigue siendo una potencia industrial (a pesar de la fuerte competencia asiática en costes) y con capacidad exportadora. El tipo del bono a 10 años italiano ha llegado a tocar el 6,171% tras iniciar el día en 5,926%.

Lejos de suponer un bálsamo, los 100.000 millones de euros solicitados por el Gobierno español para los bancos añaden gasolina a un incendio sin extinguir: Desde el primer trimestre de 2008, la deuda española se ha duplicado y a finales del pasado marzo equivalía al 72,1% del PIB.

El rescate bancario computará como deuda pública (según ha dejado claro la oficina estadística europea, Eurostat) y esta podría dispararse hasta el 90% del PIB a finales de este año, puesto que los Presupuestos Generales ya preveían que se situaría en el 80% (antes de la petición de la ayuda bancaria).

La aparatosa gestión por parte del Gobierno español, primero de la nacionalización de Bankia y después de la petición de ayuda para el conjunto del sistema bancario ha generado más preguntas que respuestas. Ayer, el presidente del Banco Mundial, Robert Zoellick, criticó la falta de concreción del plan. "Tenían un gran cartucho y lo han desaprovechado", señaló en vísperas de la reunión del G-20 que hoy comienza en Los Cabos (México).

Además, persisten las dudas sobre las condiciones, plazos, qué institución europea aportará los fondos, la prioridad que tendrán estos respecto a la deuda del Tesoro a la hora de ser amortizados, si las aportaciones a las entidades se realizarán en forma de préstamos o de capital...

Ni siquiera se conoce aún la cantidad exacta qué importe será necesario inyectar en las entidades, aunque esa pregunta se resolverá esta semana, ya que está previsto que se haga pública la primera valoración independiente de los balances del sector bancario español encargada por el Gobierno a las consultoras Roland Berger y Oliver Wyman. Estas se limitan, sin embargo, a un test de estrés, una prueba de la resistencia de las cuentas de los bancos a un deterioro de las condiciones económicas y determinar los recursos propios que precisarían en tales condiciones.

A pesar de que el Gobierno español no deja de pedir la intervención del Banco Central Europeo (BCE), este se resiste a las presiones para que solucione a base de liquidez problemas que son estructurales. El ministro de Hacienda, Cristóbal Montoro, ha reclamado hoy al emisor de la moneda común que responda "con toda firmeza" a la "insistente presión" de los mercados. "El BCE debe responder con toda firmeza, con toda fiabilidad, a esos mercados que todavía intentan obstaculizar el desarrollo del proyecto común del euro", ha dicho Montoro en su intervención en el Senado para defender el proyecto de Presupuestos Generales del Estado para 2012.

Sin embargo, el alemán Joerg Asmussen, miembro del consejo ejecutivo del BCE, ha insistido en que la institución no puede sustituir las reformas que tienen que llevar a cabo los Gobiernos.

El exceso de rentabilidad que los inversores exigen al bono a 10 años respecto al alemán, una medida de la solvencia de la deuda soberana española ha alcanzado el alarmante nivel de 589 puntos básicos, con lo que ha pulverizado todos sus récords anteriores. Tras iniciar el día en 543 puntos básicos, cedía hasta 529 en la apertura para luego emprender una remontada que al final de la jornada moderaba hasta 574 puntos.

El tipo del bono español a 10 años ha llegado al 7,285%, máximo histórico desde que el euro entró en vigor en 1999 y un nivel crítico, puesto que encarecerá la financiación de las próximas emisiones de deuda del Tesoro. Los inversores exigen más rendimiento a las inversiones que perciben como más arriesgadas (según un comportamiento básico del mercado) y, con el nivel actual de los tipos españoles, la carga de los intereses es insoportable. En la práctica, la deuda soberana española está a punto de ser expulsada del mercado.

La Bolsa española ha compartido en el inicio de la sesión el entusiasmo de las plazas europeas por la victoria de los conservadores de Nueva Democracia en Grecia, que previsiblemente formará gobierno con los socialistas del Pasok. El Ibex ha empezado el día con un alza del 1,9%, pero este indicador bursátil apenas se ha mantenido en la zona de ganancias durante una hora. Desde entonces se ha mantenido en números rojos y ha llegado a dejarse un 3,21%, hasta colocarse en un mínimo en el día de 6.503,3 puntos. Finalmente ha cerrado en 6.519,9 puntos, con un retroceso del 2,91%.

Las Bolsas europeas también han perdido el entusiasmo por el resultado electoral griego y han vuelto a dejarse llevar por la incertidumbre que pesa sobre España. Tras avanzar más de un 1% a los pocos minutos de negociación, las ganancias se han recortado y, al cierre, Londres ha avanzado un 0,22%, París ha cedido un 0,69%, Fráncfort ha subido un 0,15%, y Milán ha retrocedido un 2,85%.

El euro ha llegado a subir hasta 1,2748 dólares en las horas de negociación asiáticas, pero al final de la sesión europea se colocaba en 1,2625.

Las elecciones en Grecia han disipado un factor de incertidumbre (no será el primer país en abandonar la Eurozona, al menos de momento), pero han dejado al desnudo las crecientes dudas sobre la solvencia de España. A pesar de que Europa se ha comprometido a prestar 100.000 millones para sanear los bancos españoles, los inversores hacen cuentas y dudan de que una economía incapaz de generar ingresos, con un tejido productivo depauperado y sin suficiente capacidad exportadora pueda pagar todas las deudas acumuladas.

Esta semana el Tesoro se somete a un examen de los mercados que puede ser decisivo. Mañana intentará captar entre 2.000 y 3.000 millones de euros en letras a doce y dieciocho meses y, el jueves, entre 1.000 y 2.000 millones de euros en bonos a dos, tres y cinco años, con vencimiento en 2014, 2015 y 2017.

Se trata de las primeras emisiones que se realizan tras la rebaja tres escalones que la semana pasada practicó la agencia de calificación de riesgos Moody's a la deuda española, hasta dejarla a un escalón de lo que se conoce como bono basura (inversión solo apta para inversores dispuestos a asumir mucho riesgo).

Los tipos de la deuda española a dos años han llegado a tocar hoy el 5,592% (5,425% al final de la jornada), mientras que a cinco años han tocado un preocupante 6,733% (6,549 al término del día).

Si se cerrasen las puertas del mercado, sería inevitable abordar alguna modalidad de reestructuración de la deuda, lo que implicaría, necesariamente, que los bonistas tendrían que aceptar una quita en sus posiciones, tal y como sucedió en Grecia el pasado marzo.

En el caso de España, es posible que el rescate a las entidades financieras también afecte a los propietarios de deuda bancaria (como las participaciones preferentes), que podría acabar siendo convertida en capital con un descuento, lo que supondría un quebranto patrimonial.

Grecia pidió su primer rescate (mayo de 2010) cuando llegó al 8,5%, idéntico nivel que Portugal en abril de 2011. Sin embargo, a Irlanda le bastó tocar el 8,1% (noviembre de 2010) para pedir ayuda internacional.

Italia también se encuentra bajo la estricta vigilancia de un mercado que desconfía de su elevado endeudamiento, un 120% del PIB. La prima de riesgo italiana se mantiene en niveles muy elevados (el viernes cerró en 448 puntos básicos y hoy ha llegado a 477 para cerrar en 466), pero al Tesoro italiano le cuesta endeudarse a 10 años un punto porcentual menos que al español. La razón es que Italia sigue siendo una potencia industrial (a pesar de la fuerte competencia asiática en costes) y con capacidad exportadora. El tipo del bono a 10 años italiano ha llegado a tocar el 6,171% tras iniciar el día en 5,926%.

Lejos de suponer un bálsamo, los 100.000 millones de euros solicitados por el Gobierno español para los bancos añaden gasolina a un incendio sin extinguir: Desde el primer trimestre de 2008, la deuda española se ha duplicado y a finales del pasado marzo equivalía al 72,1% del PIB.

El rescate bancario computará como deuda pública (según ha dejado claro la oficina estadística europea, Eurostat) y esta podría dispararse hasta el 90% del PIB a finales de este año, puesto que los Presupuestos Generales ya preveían que se situaría en el 80% (antes de la petición de la ayuda bancaria).

La aparatosa gestión por parte del Gobierno español, primero de la nacionalización de Bankia y después de la petición de ayuda para el conjunto del sistema bancario ha generado más preguntas que respuestas. Ayer, el presidente del Banco Mundial, Robert Zoellick, criticó la falta de concreción del plan. "Tenían un gran cartucho y lo han desaprovechado", señaló en vísperas de la reunión del G-20 que hoy comienza en Los Cabos (México).

Además, persisten las dudas sobre las condiciones, plazos, qué institución europea aportará los fondos, la prioridad que tendrán estos respecto a la deuda del Tesoro a la hora de ser amortizados, si las aportaciones a las entidades se realizarán en forma de préstamos o de capital...

Ni siquiera se conoce aún la cantidad exacta qué importe será necesario inyectar en las entidades, aunque esa pregunta se resolverá esta semana, ya que está previsto que se haga pública la primera valoración independiente de los balances del sector bancario español encargada por el Gobierno a las consultoras Roland Berger y Oliver Wyman. Estas se limitan, sin embargo, a un test de estrés, una prueba de la resistencia de las cuentas de los bancos a un deterioro de las condiciones económicas y determinar los recursos propios que precisarían en tales condiciones.

A pesar de que el Gobierno español no deja de pedir la intervención del Banco Central Europeo (BCE), este se resiste a las presiones para que solucione a base de liquidez problemas que son estructurales. El ministro de Hacienda, Cristóbal Montoro, ha reclamado hoy al emisor de la moneda común que responda "con toda firmeza" a la "insistente presión" de los mercados. "El BCE debe responder con toda firmeza, con toda fiabilidad, a esos mercados que todavía intentan obstaculizar el desarrollo del proyecto común del euro", ha dicho Montoro en su intervención en el Senado para defender el proyecto de Presupuestos Generales del Estado para 2012.

Sin embargo, el alemán Joerg Asmussen, miembro del consejo ejecutivo del BCE, ha insistido en que la institución no puede sustituir las reformas que tienen que llevar a cabo los Gobiernos.

Aucun commentaire:

Enregistrer un commentaire