EE UU ignora la crisis de los emergentes y mantiene la retirada de estímulos

La Reserva Federal rebaja a 65.000 millones de dólares mensuales la compra de deuda

Es el segundo recorte consecutivo de 10.000 millones de dólares

El organismo ignora la inestabilidad cambiaria generada por los emergentes

SANDRO POZZI / AMANDA MARS Nueva York / Madrid 29 ENE 2014 - 21:00 CET161

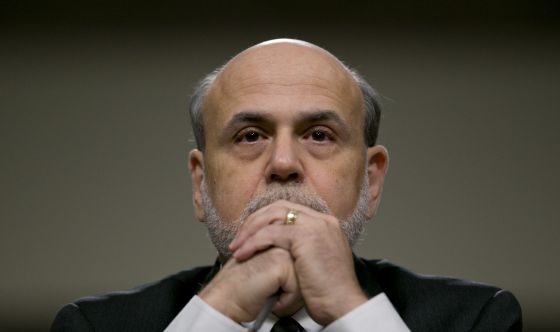

Ben Bernanke, presidente de la Reserva Federal de EE UU / ANDREW HARRER (BLOOMBERG)

Nuevo recorte en el programa de compra de bonos de la Reserva Federal en la última reunión presidida por Ben Bernanke, que este viernes cede la gestión del banco central de EE UU a Janet Yellen tras ocho años de mandato. El mecanismo de impulso a la economía queda así reducido en 10.000 millones de dólares, hasta los 65.000 millones mensuales, mientras mantiene los tipos de interés cerca del 0%. El recorte es moderado, pero significativo por el momento en el que llega: indica que la Reserva Federal ha decidido seguir adelante con su repliegue, pese a las turbulencias de los últimos días en las divisas de mercados emergentes como Argentina, Suráfrica o Turquía. Ignora la crisis, hasta el punto de que ni si quiera hizo mención alguna sobre ella en su comunicado.

La Fed considera la nueva reducción ajustada a la situación de su economía, aun siendo ligeramente más intenso (en proporción) que el que se anunció en diciembre. La tercera ronda de rebaja de tipos por la vía cuantitativa comenzó en septiembre de 2012, con la compra de deuda vinculada a hipotecas. Se potenció a los tres meses con bonos del Tesoro, hasta 85.000 millones de dólares (62.300 millones de euros aproximadamente). Así se mantuvo un año.EE UU es el mayor inversor en todo el mundo. La retirada de estímulos a su economía, aunque sea paulatinamente, puede aumentar todavía más la volatilidad en los mercados emergentes, puesto que los dólares inyectados por el banco central en los últimos años no solo han sostenido la economía estadounidense sino que también se han dirigido hacia esos países en forma de inversiones. Ahora, ese cierre del grifo del flujo de capitales combinado con la crisis cambiaria puede agravar las economías de los países con problemas.

La última decisión de los miembros de la Fed ha sido unánime, algo que no ocurría desde junio de 2011. Tras este recorte, la Fed seguirá haciéndose con 30.000 millones de dólares en activos hipotecarios y 35.000 millones en deuda pública al mes. Es una cantidad significativa, que seguirá elevando el balance del banco central. En la actualidad acumula 4,1 billones de dólares en activos. Es un 30% más que cuando volvió a activar la máquina de hacer dinero y cinco veces más que antes de la crisis.

La Fed evita tratar a los mercados emergentes como un solo bloque y se fija para definir su estrategia en el rendimiento de la economía de EE UU. El último dato de crecimiento del tercer trimestre fue muy sólido y el paro bajó en diciembre del 7%, lo que justifica el abandono progresivo. Este segundo recorte es, de hecho, relativamente más intenso que el de diciembre.

“Creo que este puede ser un año decisivo”, dijo Obama. Pero al mismo tiempo, un crecimiento por debajo del 3% provoca una lenta recuperación del empleo. En su análisis, la Fed señala que la expansión “repuntó” y califica el desempleo de “elevado”. La inflación, mientras, se muestra “contenida” a largo plazo y eso le da margen para mantener alto el estímulo.El presidente Barack Obama ya ofreció en la víspera de la decisión una imagen optimista de la economía durante el discurso del estado de la Unión. Se refirió a los ocho millones de empleos creados tras la recesión, citó que el desempleo está a su nivel más bajo en cinco años, habló del repunte en el mercado inmobiliario y destacó que el déficit público se recortó a la mitad.

La Fed asegura que este volumen de compra de compra de deuda permitirá aguantar baja la presión en los tipos de interés a largo plazo y, como consecuencia, eso ayudará a apoyar el crecimiento. La idea es que el programa esté completamente desmantelado para final de año, si los datos acompañan. Además, no habrá alza de tipos hasta que el paro esté un tiempo por debajo del 6,5%.

La amenaza emergente

La gran pregunta es hasta qué punto los países emergentes pueden ser una amenaza para EE UU. En JPMorgan y UBS no esperan que afecte a la tendencia hacia un crecimiento más sólido lo que pasa en las divisas. Recuerdan que estos países se beneficiaron de las inyecciones de liquidez y apuntan que deberían haber adoptado medidas para anticipar la retirada de estímulos.

Como señala José Viñals desde el Fondo Monetario Internacional, está por ver si el proceso hacia la normalización monetaria será tranquila o sobresaltos. También pide a los países emergentes que reequilibren las finanzas en este escenario de reducción de la liquidez. Pese al nerviosismo reciente en algunos mercados, Viñals cree que la estabilidad financiera mejoró.

El legado de Bernanke también lo definirá, por tanto, la manera en la que los emergentes absorban la transición hacia la normalidad monetaria. Aunque en realidad este proceso dependerá a partir de ahora de Yellen, quien fuera su principal aliada en el seno de la Fed. Este segundo recorte podría darle margen para no tener que hacer nada en la primera reunión que presida en marzo.Lo que también es cierto es que los mercados financieros se muestran aún muy dependientes de la liquidez de los bancos centrales. El FMI insiste que una comunicación efectiva sobre la estrategia de salida es clave. También recomienda que “calibre bien” el calendario de retirada de estímulos. De esta manera, espera se reduzca la volatilidad y se evite se disparen los tipos.

Pero la aún vicepresidenta de la Fed ya advirtió en público que el programa de compra de bonos puede volverse en contra si está activo más de lo debido. La Fed busca en paralelo que Wall Street sea cada vez más dependiente de la guía que le dé sobre los tipos de interés. Además, deberá dar con la manera para recolocar sin crear tensiones todos los activos que fue acumulando.

Siguen las turbulencias

Mientras, la artillería de los bancos centrales de los países emergentes no pudo con el temor de los inversores. Los fondos de riesgo comenzaron a comprar dólares y tomar posiciones frente a las monedas de los países emergentes. La operación turca se desinfló pronto y la cotización de la lira, tras una subida meteórica nada más anunciase la subida de tipos el martes a las 23 horas, regresó a los niveles previos a la reunión del banco central.

La autoridad monetaria más que duplicó el precio del dinero en su principal referencia, las operaciones a una semana, cuyos tipos saltaron del 4,5% al 10%, un incremento muy superior a lo esperado en el mercado. Y, aun así, la moneda turca avanzó en el entorno del 0,56% con relación al dólar, menos que las dos jornadas precedentes, cuando los inversores esperaban la operación. A los mercados no se les escapan las presiones —explícitas incluso— a las que el gobernador del organismo, Erdem Basci, tendrá que hacer frente, ya que el primer ministro, Tayyip Erdogan, se opone a la medida a dos meses de comenzar su batalla electoral.

La medida, grosso modo, implica sostener la cotización de la moneda a costa de frenar el crecimiento, debido al encarecimiento. También india subió los tipos de interés (la tercera vez desde agosto) y Sudáfrica le secundó: el precio del dinero subió medio punto porcentual, hasta el 5,5%. Fue considerado un gesto insuficiente en los mercados y el rand reaccionó depreciándose un 1,4%. La rupia india, por su parte, apenas se movió, con una subida del 0,16% a media tarde.

La Bolsa española, que hasta el anuncio de Sudáfrica estaba subiendo un 1%, se dio la vuelta, aunque logró acabar con una leve ganancia del 0,17%, mientras el resto de grandes plazas europeas cerraron con pérdidas.

Aucun commentaire:

Enregistrer un commentaire